Strategien

Private Banking Strategie defensiv

Anleger suchen nach einer Depotausrichtung, die im Kapitalmarktumfeld einer langjährigen Niedrigzinsphase und auch immer wieder auftretenden Aktienmarktverwerfungen das Ziel einer stets positiven Performance verfolgen. Wertminderungen durch Marktverwerfungen sollen in bis zu 9 Monaten

wieder erwirtschaftet sein.

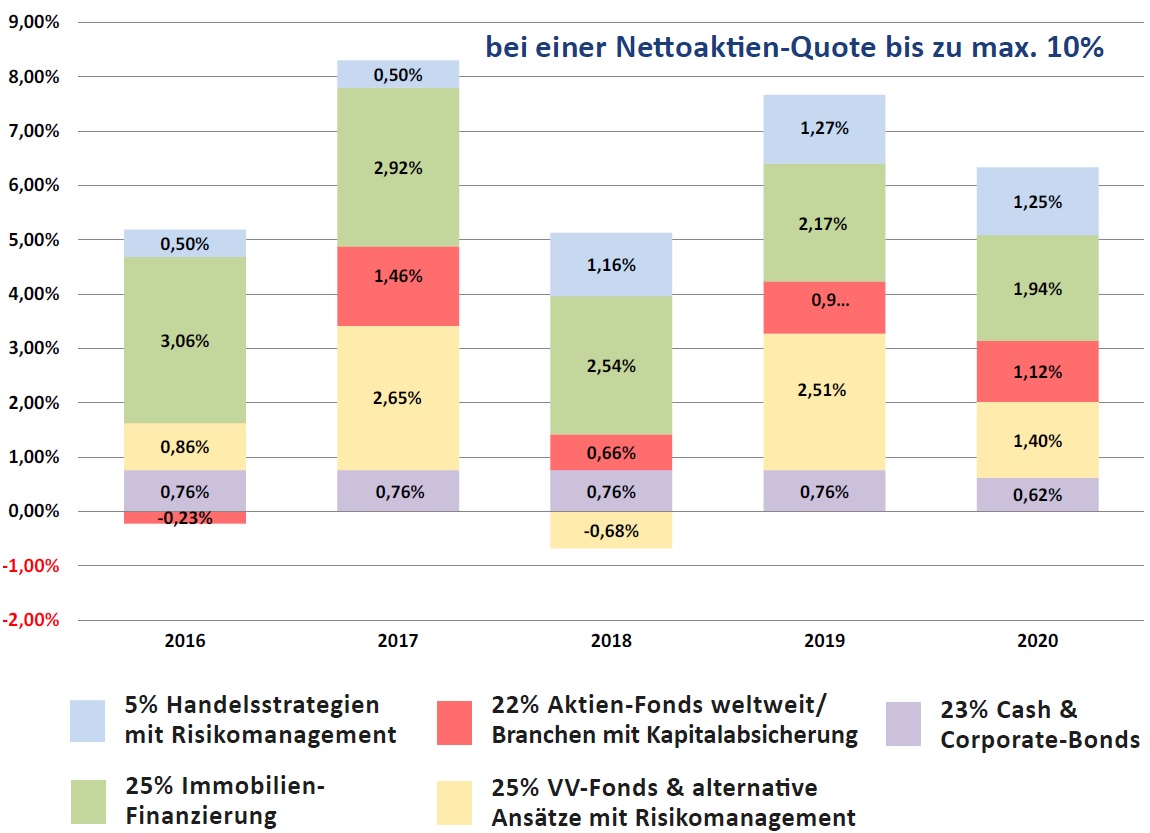

Wir bieten eine aktive und diversifizierte Vermögensverwaltung in unterschiedlichen Asset-Klassen von marktführenden Asset-Managern an, die nicht oder nur in geringem Maße mit den Aktien- und Rentenmärkten korrelieren. Zur Umsetzung dieser Ziele investieren wir derzeit insbesondere in folgende Asset-Klassen:

- vermögensverwaltende Fonds mit Risikomanagement

- breit diversivizierte Immobilien-Finanzierung

- alternative Investment-Produkte/Fonds

- Handelsstrategie mit Risikomanagement

- Aktien-Fonds, die dauerhaft und teilweise abgesichert sind

Zielmarkt

Anleger dieses Zielmarktes sind ertragsorientierte/defensive private oder gewerblichem Kunden mit mindestens Basiskenntnissen und/ oder Erfahrungen mit Finanzinstrumenten.

Sie legen bei einem mittelfristigen Anlagehorizont (5 Jahre und länger) Wert bei ihrem Anlageziel auf eine allgemeine Vermögensbildung/-optimierung.

Sie haben eine geringe Risikobereitschaft und eine geringe Renditeerwartung von 3-5% p.a. Wertschwankungen können in geringem Umfang getragen werden, wobei zu jeder Zeit geringe Verlustrisiken für das Gesamtportfolio von ca. -5% p.a. in Kauf genommen werden, es aber bei Einzeltiteln auch zum Totalverlust kommen kann.

Die Strategie entspricht einem:

| Risiko- und Renditeprofil | ||||

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 |

| risikoarm < ------------------------------------- > risikoreich | ||||

Kernelemente Risikomanagement

Unser Risikomanagment-Ansatz wird direkt mit der Depotallokation implementiert und basiert auf folgenden Komponenten:

- Investitionen in verschiedene Asset-Klassen, die wenig oder überhaupt nicht untereinander bzw. mit den klassischen Aktien- und Rentenmärkten korrelieren;

- Investitionen in langjährige erfolgreiche Asset-Manager mit einem exzellenten Chancen-Risiko-Verhältnis in ihren Dienstleistungen bzw. investierbaren Produkten;

- Fokusierung auf positive Deckungsbeiträge durch historische Perforamancebetrachtung des Dienstleistungsansatzes im jeweiligen Finanzinstrument;

- dauerhafte und teilweise kapitalgedeckte Absicherung mit einer bis max. Netto-Aktien-Fonds-Quote von 10% in der Asset-Klasse „long-only-Aktien-Fonds“;

- Zugang zu Asset-Klassen-Produkt-Lösungen, die nur über langjährige Netzwerke und teilweise nur für professionelle Investoren zugänglich sind.

Aktuelles Fact Sheet

Unsere aktive Vermögensverwaltung mit Risikomanagement basiert auf einer mit dem Mandanten individuell erarbeiteten und auf die persönlichen Präferenzen des Mandanten gewichtete Asset-Allokation und einer sich hieraus ableitenden Ausrichtung, wie z.B.:

Wenn auch Sie die Private Banking Strategie defensiv -Strategie in einem, auf Ihrem Namen lautenden, eigenen Wertpapierdepot zu fairen Konditionen umgesetzt haben möchten, dann klicken Sie bitte hier:

KOSTEN UND INFORMATIONEN

Im Rahmen der Total-Return-Anlagestrategie, die vom Grundsatz keine bzw. deutlich geringere Korrelationen zum klassischen Aktien- wie auch Rentenmarkt ausweisen soll und die grundsätzlich, nach Verwerfungen spätestens nach 9 Monaten, wieder positive Performance-Beiträge generieren soll, bieten wir für unsere Dienstleistung zwei Abrechnungsmodelle zur Auswahl, die wir unterhalb der Depotbank-Kosten (DAB BNP Paribas, München) näher erläutern:

| DEPOTBANKKOSTEN | |

|---|---|

| – Ausgabeaufschlag | entfällt |

| – Transaktionskosten | 0,2 % mind. 12 € |

| – Depotverwahrentgelt | 0,0833 % p.a. des Depotwertes inkl. MwSt. |

| Mandats-Kosten/-Informationen HINKEL & Cie. | |

| 1. Kombination aus laufender und performanceabhängiger Vergütung | |

| Anlagesumme in T€ | je Quartal in % der Anlagesumme inkl. ges. MwSt. (19%) |

| T€ 100 - 1.000 T€ 1.000 - 2.000 T€ über 2.000 | 0,238% 0,178% 0,119% |

| Prozentsatz der erfolgsabh. Vergütung inkl. gesetzl. MwSt. (19%) | |

| 4,76% | |

| 2. Rein performanceabhängige Vergütung | |

| Anlagesumme in T€ | je Quartal in % der Anlagesumme inkl. ges. MwSt. (19%) |

| T€ 100 - 1.000 T€ 1.000 - 2.000 T€ über 2.000 | 20,0% 17,5% 15,0% |

| Strategieinformationen | |

| Mindestanlagesumme | 100.000,00€ |

| Anlagehorizont/empfohlene Halte-Dauer | 5 Jahre |

| Meldegrenze der Verlustschwelle | - 10 % |

Bitte beachten Sie: Die hier ausgewiesenen Entgelte basieren auf dem gewohnten Umsatzsteuersatz von 19%. Es erfolgt hier in der Darstellung keine Anpassung, da es sich um eine vorübergehende Regelung handelt. Für die Berechnung von Entgelten im Zeitraum 01.07.2020 bis 31.12.2020 legen wir jedoch 16% Umsatzsteuer zugrunde.

Performancebeitrag und Korrelations-Darstellung

/ nach Assetklassen entsprechend ihrer jeweiligen Gewichtung /

Disclaimer: Frühere Wertentwicklungen sind kein verlässlicher Indikator für die künftige Wertentwicklung. Der gesamte Inhalt dieser Unterlagen ist urheberrechtlich geschützt (alle Rechte vorbehalten). Das Verwenden, Modifizieren oder Vervielfältigen im Ganzen sowie in Teilen darf allein zum privaten, nicht kommerziellen Gebrauch des Interessenten erfolgen. Dabei dürfen Urheberrechtshinweise und Markenbezeichnungen weder verändert noch entfernt werden. Obwohl diese Unterlagen mit großer Sorgfalt erstellt wurden kann die Hinkel & Cie. Vermögensverwaltung AG keine Haftung für die Richtigkeit, Vollständigkeit oder Zweckmäßigkeit des Inhalts übernehmen. Die Haftung wegen Vorsatz und grober Fahrlässigkeit bleibt unberührt. Diese Unterlagen dienen ausschließlich zu Ihrer Information und stellen kein Angebot oder keine Aufforderung zur Abgabe eines Angebotes zum Kauf oder Verkauf von bestimmten Produkten dar.