Strategien

HINKEL Immobilien-Anleihen-Strategie

Nachhaltige Hoch-Zins-Strategie nicht korrelierend zum Bondsmarkt

Der Anlagefokus derStrategie liegt auf Immobilienportfolien und größeren Einzelobjekten, in die bereits in der Vergangenheit substanzielles Eigenkapital investiert worden ist. Zudem soll die anstehende Refinanzierung es erlauben, dass eine Finanzierung zu einem möglichst großen Abschlag zum Immobilienverkehrswert bzw. zu einem niedrigen Verhältnis des Kreditbetrages zum Verkehrs- oder Marktwert eines Objektes (sog. Loan-To-Value Ratio oder LTV) erfolgt. Dies soll zu einem attraktiven Risiko-Ertrags-Profil führen.

Die geplanten Investments erfolgen in immobilienbezogene Schuldverschreibungen mit einem kurzfristigen bis mittelfristi gen Charakter und einem klar definierten Rückflusszeitpunkt. Durch die Diversifikation verschiedener Objekte/Portfolien und geographischen Lagen wird eine Optimierung des Rendite-/Risikoprofils erreicht.

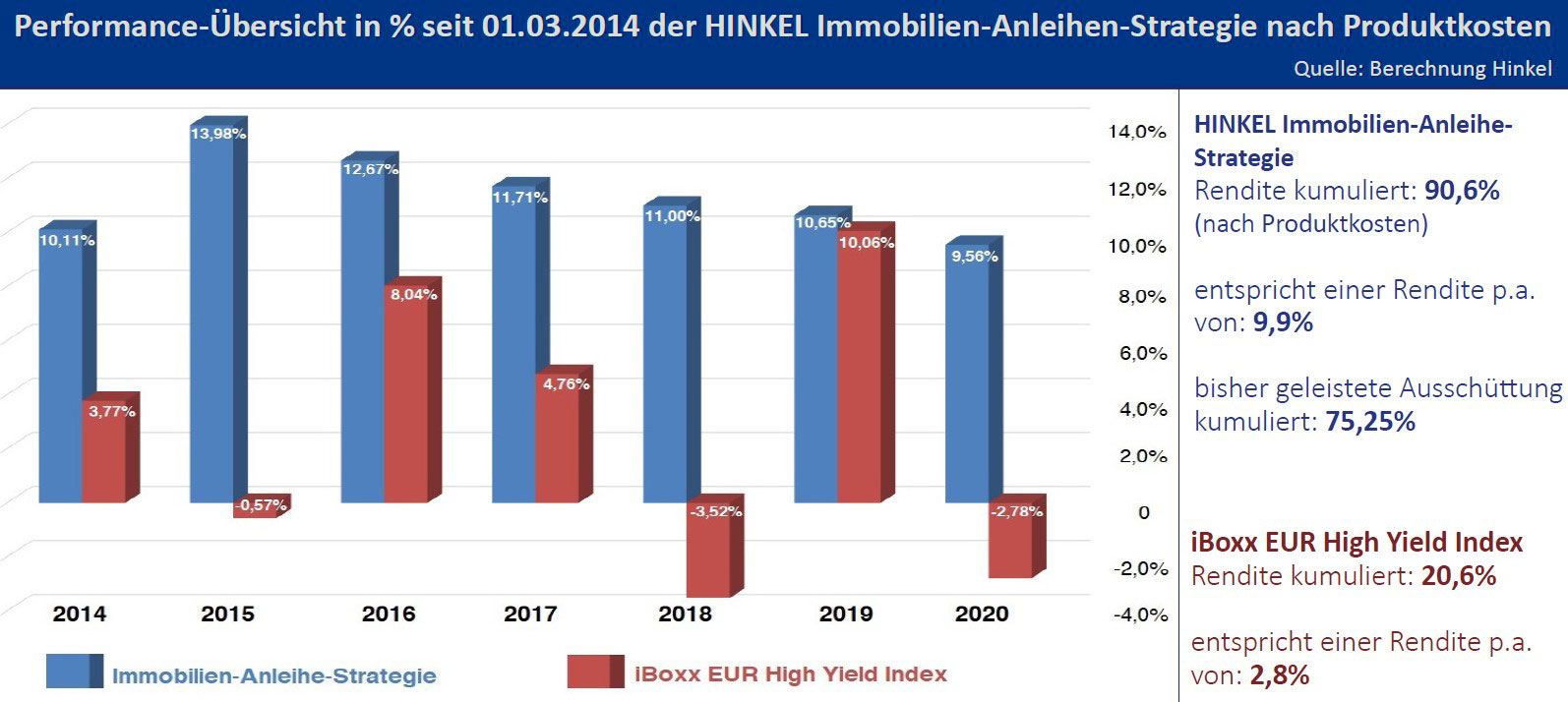

PERFORMANCE Strategie vs. Benchmark

| HINKEL Immobilien-Anleihen-Strategie | Benchmark | |

| Rendite kumuliert | +90,6% | +20,6% |

| Rendite p.a. | +9,9% | +2,8% |

| 01.01. - 31.12.2020 | +9,6% | -2,8% |

| 2019 | +10,6% | +10,1% |

| 2018 | +11,0% | -3,3% |

| 2017 | +11,7% | +0,7% |

| 2016 | +12,7% | +3,8% |

| 2015 | +13,9% | -5,1% |

| 2014 | +10,1% | +4,0% |

Dienstleistung

Speziell für den nachfolgenden Zielmarkt haben wir die Immobilien Mezzanine Strategie zur Beimischung entwickelt. Das Anlageziel ist eine möglichst kontinuierliche Wertentwicklung durch laufende Zinsen unabhängig des Kapitalmarktumfeldes. Dazu kann HINKEL & Cie. in verschiedene Immobilien/-Portfolio-Finanzierungen investieren.

Wir setzen diese Strategie ausschließlich durch Erwerb und Bestandhaltung über einen offenen AIF-Spezialfonds aufgrund der Streuung innerhalb des Fonds um. Beim Erwerb fällt kein Ausgabeaufschlag an. Die lfd. Verwaltungsvergütung beträgt 1,30%; sofern der Asset-Manager eine Mindestwertsteigerung von 7,5% erwirtschaftet, wird er zusätzlich mit 50% am Mehrwert vergütet.

Bei Beendigung dieser Strategie muss der Anleger jedoch würdigen, dass die Rückgabe an die Kapitalverwaltungsgesellschaft von der depotführenden Stelle des Anlegers mit einer Frist von 12 Monaten zum 31. Oktober eines jeden Jahres gekündigt werden muss. Die Auszahlung des Rücknahmepreises für die Anteile erfolgt so dann zum 1. November eines Jahres.

Zielmarkt

Anleger dieses Zielmarktes sind ausgewogene gewerbliche semi- bzw. professionelle Investoren in der Rechtsform einer deutschen Kapitalgesellschaft (AG, GmbH oder UG) mit erweiterten Kenntnissen und/oder Erfahrungen mit Finanzinstrumenten.

Sie legen bei einem langfristigen Anlagehorizont (7 Jahre und länger) Wert auf mittlere, jedoch über dem Rentenmarkt liegende, Erträge. Sie haben eine mittlere Risikobereitschaft bei einer mittleren Renditeerwartung von 5-7% p.a. Wertschwankungen können in mittlerem Umfang getragen werden, wobei zu jeder Zeit Verlustrisiken für das Gesamtportfolio von -15% p.a. in Kauf genomen werden, es aber bei Einzeltiteln, auch indirekt, zum Totalverlust kommen kann.

Die Strategie entspricht einem:

| Risiko- und Renditeprofil | ||||

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 |

| risikoarm < -------------- > risikoreich | ||||

Aktuelles Fact Sheet

Wenn auch Sie die HINKEL Immobilien-Anleihen-Strategie in einem, auf Ihrem Namen lautenden, eigenen Wertpapierdepot zu fairen Konditionen umgesetzt haben möchten, dann klicken Sie bitte hier:

KOSTEN UND INFORMATIONEN

| DEPOBANKKOSTEN | |

|---|---|

| – Ausgabeaufschlag | 0,0 % |

| – Transaktionskosten | 0,1 % mind. 30 € |

| – Depotverwahrentgelt | 0,05% p.a. |

| Mandats-Kosten/-Informationen HINKEL & Cie. | |

| – lfd. Vergütung p.Q. (inkl. 19% MWSt.) | 0,595% ab T€ 1.000 0,476% ab T€ 2.000 |

| – Performance-Fee (zzgl. MWSt.) (High-Watermark-Methode) | 6% |

| *Die Abrechnung erfolgt vierteljährlich, wobei dann nur 25% in der lfd. Vergütung berechnet werden. | |

| Strategieinformationen | |

| Mindestanlagesumme | 1.000.000,00€ |

| Anlagehorizont/empfohlene Halte-Dauer | 5 Jahre |

| Meldegrenze der Verlustschwelle | - 10 % |