Strategien

Family Office Asset-Klassen-Solution offensiv

Das aktuelle Kapitalmarktumfeld ist geprägt durch eine langjährige Niedrigzinsphase und immer wieder auftretenden volatilen Aktienmärkten. Um das Mandantenvermögen langfristig zu schützen und zu mehren, bieten wir eine aktive und diversifizierte Vermögensverwaltung in unterschiedlichen Asset-Klassen, die nicht oder nur gering mit dem Markt korrelieren, von marktführenden Asset-Managern an.

So mischen wir den klassischen Aktien- und Rentenmärkten insbesondere folgende Asset-Klassen bei:

– Immobilien-Finanzierung

– Handelsstrategie

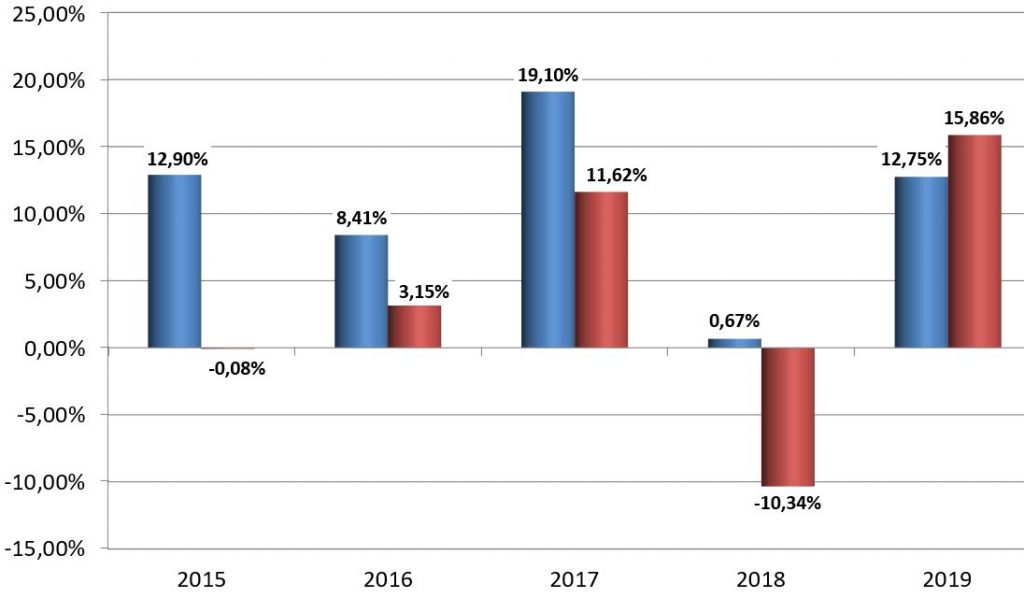

PERFORMANCE Strategie vs. Benchmark

| Family Office offensiv | Benchmark | |

| Rendite kumuliert | +65,5% | +19,5% |

| Rendite p.a. | +10,6% | +3,6% |

| 2019 | +12,7% | +15,9% |

| 2018 | +0,7 | -10,34% |

| 2017 | +19,1% | +11,6% |

| 2016 | +8,4% | +3,1% |

| 2015 | +12,9% | -0,08% |

Unsere aktive Vermögensverwaltung mit Risikomanagement basiert auf einer mit dem Mandanten individuell erarbeiteten und auf die persönlichen Präferenzen des Mandanten gewichtete Asset-Allokation und einer sich hieraus ableitenden Ausrichtung.

Assetklassen-Gewichtung

Assetklassen-Ausrichtung

Wenn auch Sie die Family Office Asset-Klassen-Solution offensiv -Strategie in einem, auf Ihrem Namen lautenden, eigenen Wertpapierdepot zu fairen Konditionen umgesetzt haben möchten, dann klicken Sie bitte hier:

Vielen Dank für Ihr Interesse!

Jetzt Vertragsunterlagen für Family Office Asset-Klassen-Solution offensiv anfordern.

Bitte füllen Sie alle Eingabefelder dieses Kontaktformulars aus.

Vertragsunterlagen und Informationen zur gewählten Strategie werden Ihnen via Post zugesendet.

Falls Sie Fragen haben, steht Ihnen das Team der HINKEL & Cie. gerne zur Seite: Tel.: 0211 540 666 0

Hinweis: Pflichtfelder sind mit einem * markiert.

Zielmarkt

Anleger dieses Zielmarktes sind offensive/dynamische Privat- oder gewerbliche Kunden mit mindestens Basiskenntnissen und/oder Erfahrungen mit Finanzinstrumenten.

Sie legen bei einem längerfristigen Anlagehorizont (7 Jahre und länger) Wert bei ihrem Anlageziel auf eine höhere Teilnahme an Kursgewinnen. Sie haben eine höhere Risikobereitschaft und eine höhere Renditeerwartung von 7- 9% p.a.

Wertschwankungen können in höherem Umfang getragen werden, wobei zu jeder Zeit höhere Verlustrisiken für das Gesamtportfolio von ca. -25% p.a. in Kauf genommen werden und es bei Einzeltiteln auch zum Totalverlust kommen kann.

Die Strategie entspricht einem:

| Risiko- und Renditeprofil | ||||

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 |

| risikoarm < ------------------- > risikoreich | ||||

Aktuelles Fact Sheet

KOSTEN UND INFORMATIONEN

| DEPOTBANKKOSTEN | |

|---|---|

| – Ausgabeaufschlag | entfällt |

| – Transaktionskosten | 0,1 % mind. 19 € |

| – Depotverwahrentgelt | 0,0833 % p.a. des Depotwertes inkl. MwSt. |

| Mandats-Kosten/-Informationen HINKEL & Cie. | |

| – lfd. Vergütung p.a. (inkl. 19% MWSt.) | 0,952% ab T€ 100 0,714% ab T€ 1.000 0,476% ab T€ 2.000 |

| – Performance-Fee (zzgl. MWSt.) Die Abrechnung erfolgt vierteljährlich, wobei dann nur 25% in der lfd. Vergütung berechnet werden. | 6% |

| Strategieinformationen | |

| Mindestanlagesumme | 100.000,00€ |

| Anlagehorizont/empfohlene Halte-Dauer | 7 Jahre |

| Meldegrenze der Verlustschwelle | - 10 % |