Strategien

Active Value Selection Hedge-Fonds-Strategie

Marathon - Outperformer

α-Phasen Investments: α-Phasen Investments sind kleine und mittelgroße börsennotierte Unternehmen (sog. Small- und Mid-Caps). Sie weisen nach Einschätzung des Fonds-Managers eine deutliche Fehlbewertung durch den Markt auf. Diese sollte in einem fest umrissenen Zeitraum bei Eintritt bereits erwarteter Ereignisse oder Umstände (Katalysatoren) durch den Markt aufgehoben bzw. ausgeglichen werden. Die Positionsgrößen in diesem Typ bewegen sich im Rahmen gut handelbarer Größenordnungen. Ziel des Fonds-Managers ist, die Bekanntheit sowie das Interesse für die Aktie am Kapitalmarkt durch den Einsatz des Kapitalmarktnetzwerkes der Fonds-Managers zu erhöhen.

Aktive Langfristinvestments: Aktive Langfristinvestments sind kleine und sehr kleine börsennotierte Unternehmen (sog. Small- und Micro-Caps) in strategischen Sondersituationen. Die Wertsteigerung der Investments erfolgt hier typischerweise ausgehend von einer fairen Bewertung durch Gewährung von Wachstumsfinanzierung sowie durch Unterstützung bei der strategischen Ausrichtung des Unternehmens und in anderen Belangen der Unternehmensführung. Im Gegensatz zu α-Phasen Investments werden hier auch größere Aktienbestände an den Unternehmen aufgebaut. Wie bei den α-Phasen Investments wird auch zur Entwicklung der aktiven Langfristinvestments u.a. das Kapitalmarktnetzwerk der Fonds-Manager eingesetzt, um die jeweilige Aktie am Kapitalmarkt zu entwickeln.

Anleihen: Bei temporär hohen Kassenbeständen können Teile des Fondsvermögens in relativ sicheren, in der Regel festverzinslichen Papieren, angelegt werden.

Short-Positionen: In Einzelfällen werden Leerverkaufspositionen (Shorts) eingegangen. An dem Investmentansatz, der mittel- bis langfristig orientierte Long-Positionen favorisiert, ändert dies nichts.

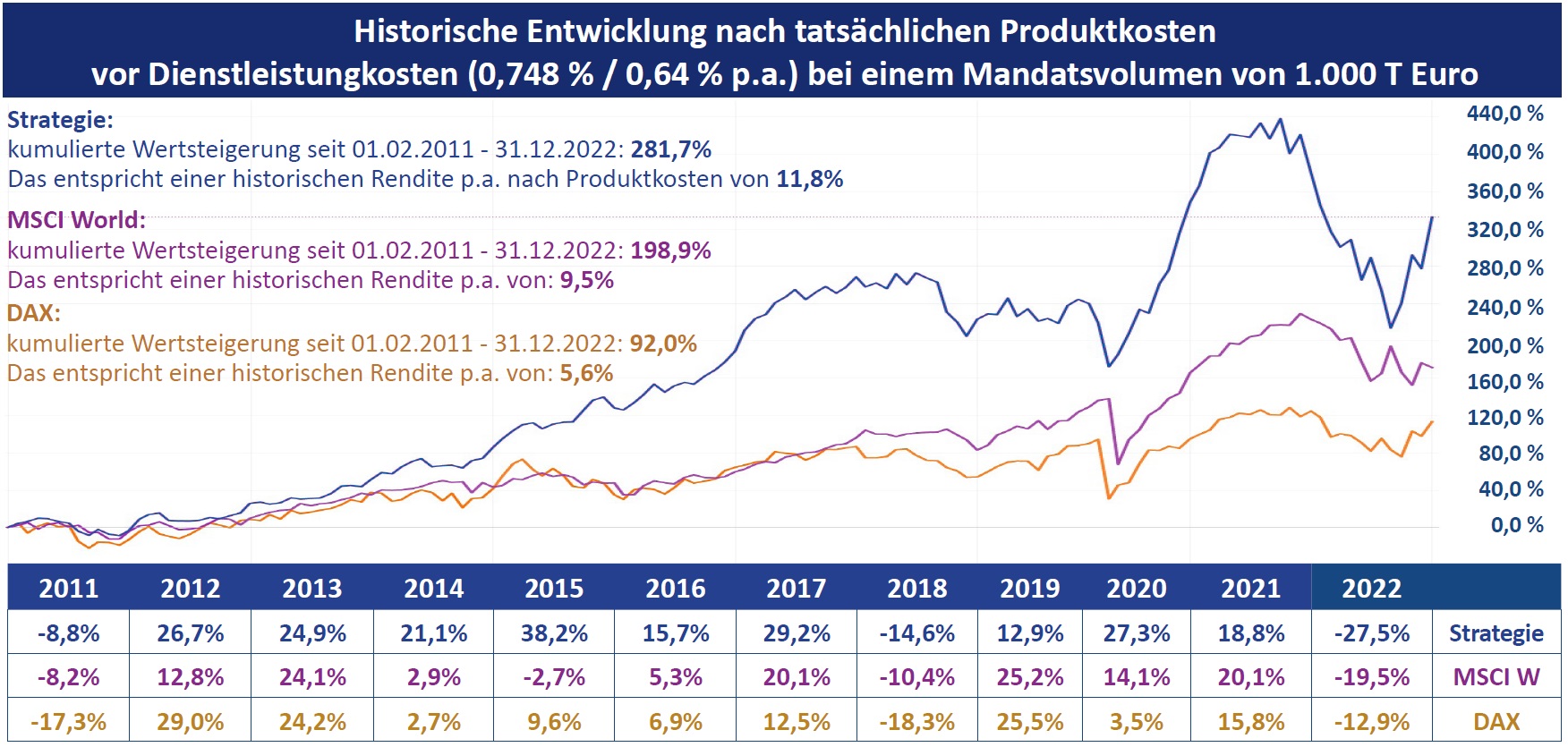

PERFORMANCE Strategie vs. Benchmark

| Active Value Selection - Hedge-Fonds-Strategie | DAX | MSCI World | |

| Rendite kumuliert | +281,7% | +92,0% | +198,9% |

| Rendite p.a. | +11,8% | +5,6% | +9,5% |

| 2022 | -27,5% | -12,9% | -19,5% |

| 2021 | 18,8% | 15,8% | 20,1% |

| 2020 | +27,5% | +3,5% | +14,1% |

| 2019 | +12,8% | +25,5% | +25,2% |

| 2018 | -14,6% | -18,3% | -10,4% |

| 2017 | +29,2% | +12,5% | +20,1% |

| 2016 | +15,7% | +6,9% | +5,3% |

| 2015 | +38,2% | +9,6% | -2,7% |

| 2014 | +21,1% | +2,7% | +2,9% |

| 2013 | +24,3% | +21,2% | +24,1% |

| 2012 | +26,7% | +2900% | +12,8% |

| 2011 | -8,8% | -17,3% | -8,2% |

Dienstleistung

Speziell für den nachfolgenden Zielmarkt haben wir die Active Value Selection Hedge-Fonds-Strategie zur Beimischung entwickelt. Das Anlageziel ist eine möglichst hohe Wertentwicklung unabhängig vom Marktumfeld. Dazu kann HINKEL & Cie. verschiedene Strategien wählen, die Hedgefonds vorbehalten sind.

Wir setzen daher diese Strategie ausschließlich durch Erwerb und Bestandshaltung über einen AIF-Spezialfonds aufgrund der breiten Streuung innherhalb des Fonds um. Beim Erwerb fällt ein Ausgabeaufschlag von 1,75% an.

Bei einer Beendigung dieser Strategie muss der Anleger zudem würdigen, dass die Rückgabe an die Kapitalverwaltungsgesellschaft von der depotführenden Stelle des Anlegers mindestens 40 Kalendertage vor dem Wertermittlungstag angekündigt werden muss. Auszahlung des Rücknahmepreises für die Anteile erfolgt spätestens 50 Kalendertage nach dem Rücknahme-Termin.

Zielmarkt

Anleger dieses Zielmarktes sind dynamische, gewerbliche semi-professionelle oder professionelle Kunden, in der Rechtsform einer dt. Kapitalgesellschaft (GmbH, UG oder AG), die umfangreiche Kenntnisse und/oder Erfahrungen in Wertpapieren haben.

Das Anlageziel dieser Kunden basiert auf einer sehr hohen Teilnahme an Kurssteigerungen (u. a. Spekulation) mit einem kurzfristigen Anlageerfolg und einem langfristigen Anlagehorizont (über10 Jahre). Hierbei akzeptieren diese Kunden zur Erzielung sehr hoher Renditen (7% bis über 9%) sehr hohe Kursschwankungen und Risikobewertungen des Finanzinstruments, bzw. der Finanzinstrumente, in die die Active Value Selection Hedge-Fonds-Strategie investiert. Wertschwankungen können in sehr hohem Maße getragen werden, wobei zu jeder Zeit Verlustrisiken für das Gesamtportfolio von 50% p.a. in Kauf genommen werden und es bei Einzeltiteln, auch indirekt, zum Totalverlust kommen kann.

Vor diesem Hintergrund ist diese Strategie nicht geeignet für Kunden ohne bzw. mit nur geringen Kenntnissen u. Erfahrungen in Wertpapieren, bzw. einer geringen Verlustneigung in Bezug auf das eingesetzte Kapital, wie auch für die spezifische Altersvorsorge.

Hinweis zu ESG: Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.

Die Strategie entspricht einem:

| Risiko- und Renditeprofil | ||||

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 |

| risikoarm < --------------------------------- > risikoreich | ||||

Aktuelles Fact Sheet

Wenn auch Sie die Active Value Selection Hedge-Fonds-Strategie in einem, auf Ihrem Namen lautenden, eigenen Wertpapierdepot zu fairen Konditionen umgesetzt haben möchten, dann klicken Sie bitte hier:

KOSTEN UND INFORMATIONEN

| DEPOTBANKKOSTEN | |

|---|---|

| – Ausgabeaufschlag | 5,0 % |

| – Transaktionskosten | 0,1 % mind. 30 € |

| – Depotverwahrentgelt | 0,05% p.a. |

| Mandats-Kosten/-Informationen HINKEL & Cie. | |

| – lfd. Vergütung p.Q. (inkl. 19% MWSt.) | 0,595% ab T€ 250 0,476% ab T€ 1.000 |

| – Performance-Fee (zzgl. MWSt.) (High-Watermark-Methode) | 10% |

| Strategieinformationen | |

| Mindestanlagesumme | 1.000.000,00€ |

| Anlagehorizont/empfohlene Halte-Dauer | 5 Jahre |

| Meldegrenze der Verlustschwelle | - 10 % |